株価があちこち下がってきている今、「手持ちの株を早く利益確定したほうがいいのではないか」「損が出ているけどいつ手放すべきか」と悩む人が出てくると思います。

正直自分はその悩みに同意をできないですが、その理由や損切りをするならどのタイミングがいいのかなどを今回はまとめていきたいと思います。

最後まで読んでいただければ損切りの基準の決め方やなぜ自分がその悩みをもっていないかがわかると思うのでよければよんでいただければと思います。

損切りとは

仕入れた金額よりも株価が値下がりをすることで出た損失を、さらなる損失の拡大を避けるために株式を売却することをいいます。

英語ではロスカットとも呼ばれます。

今以上に損失が膨らむことを防ぐために必要な考え方になります。

「もっと価値が高まるだろう」と損切りをしないままに様子をみていると株価の大幅な下落によってさらに損失が大きくなる可能性があります。

このように保有株式を売却しないで持ち続けるのを「塩漬け」といいます。

損切りできない心理

損をするのを嫌がり、好転するまで持ち続ければどんどん株価が下がってしまう可能性があります。

しかしい、それでもなかなか手放すことができない場合があります。

これには心理学的な効果が関係します。

コンコルド効果

投資を進めると損失が出るとわかっていても続けてしまうこと。

サンクコスト効果

これまで投資してきたものに囚われて、非合理的な行動をとってしまう効果。

プロスペクト理論

損失を回避する傾向があり、状況によって合理的な判断ができなくなるとするもの。

利益が出たときの嬉しさよりも損失が発生した場合の苦痛の方が大きくなる。

損切りする目安

ではいつ売って損切りをするのか。

これは損が出始めてから決めるのは正直心理的にも厳しくなります。

そのため株を購入するときにタイミングを決めてしまうのがよいと思います。

損切りの目安の決め方としては次のようなものがあります。

- 買値からの下落率

- バッファーの設定

- 取引期間

買値からの下落率

一般的には買値から10%低下したときを損切りの目安にすることが多いとされています。

ただ、人それぞれの損失の許容範囲があると思うので、それに準じるといいと思います。

どうしても自分の許容範囲が10%だと心がやられてしまうなら7%・5%と狭めるのもありだとは思います。

しかし、あまりにも範囲が狭い場合、例えば2%の損失で切るときめてしまうと「損切り貧乏」になってしまいます。これはあまりにも見切りが早すぎ、回復する可能性がある中でどんどん自ら損を作り出してしまうことになるからです。

バッファーの設定

しかし、10%損失がでたらと決めてもいざ基準に達してしまうとなかなか決心がつかない可能性があります。

その場合は2日ないし3日というように一定の期間を設けることで損切りの心理的な負担を減らすことが可能になります。

決められた損失率と決めたバッファー期間を経ても回復しない場合はためらわずに切りましょう。

また、逆にバッファー期間があると鈍るという場合は逆指値を利用して、特定の金額に下がった場合に自動的に売ってしまうように設定することもできます。

取引期間

元々が取引して間もない場合に10%の損失を取り戻すことは困難に感じると思われます。

その場合は10%ではなく5%程度に設定して早期に損切りできるようにするのも手であると思われます。

逆に数年と長い期間の中で10%マイナスであればその後回復する可能性ももちろんあると思います。

インデックスファンドは何故損切りをしないのか

インデックスファンド、特に優良なものであれば一時的に低下することがあったとしても最終的には右肩上がりになる傾向にあるからです。

これはインデックスファンドが新興国株などであるとそうならない可能性もありますが、S&P500やオールカントリーといった優良の場合は右肩上がりになります。

というのも人類が発展する限りは上記2つのようなファンドの場合は上昇していくからです。

オールカントリーなどはどの15年間を切り取ったとしても勝ち続けているとのことです。つまり多少損がでても必ず盛り上がってくるということです。

それであればわざわざ損切りをする必要はありません。

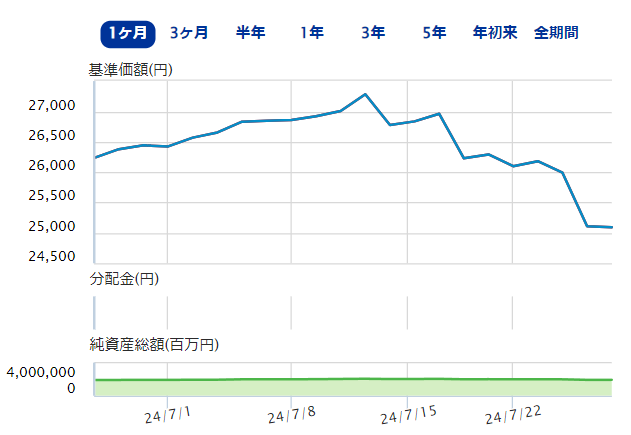

実際のグラフでみると

三菱UFJ-eMAXIS Slim全世界株式で例にすると下のようになります。

この記事を書いている2024年7月27日となります。

まず一番最初のグラフはこの1か月での値となります。ピークが7月11日の27,282円で、現在25,094円となっています。この2週間でどんどん価格は下落し約10%の株価低下になっています。

ピーク時に買った人は損切りするかどうかの10%低下のラインに立たされてしまいます。

ここだけをピックアップしてしまえば損切りしたほうがいいのではないかと思ってしまいますが、次のグラフをみてみるとどうでしょうか。

1月29日で22,034円で、そこから比較すると12%程度の株価上昇となっています。自分もこの時期にまとめて購入した分があり12%程度の利益がでています。

さらにいうと、毎月積み立てで購入している分に関しても2週間で下落しているもののいまだに順調に黒字収支です。

さて、ここでさらにさかのぼり5年でみたグラフが最後のものになりますが、コロナで株価が下がった2020年3月24日の8,102円に比べて3倍もの高値になっています。

あのコロナを経ても9カ月はかかっていますが株価は元の値まで戻っています。

つまりインデックスファンド特に優良のものでいえば「損切り」なんて考えなくてもいいということになります。(ただ、しばらくの生活費が現金であるという前提です。)

単一の会社の株式と異なり、元々中身が数百社とあるインデックスファンドでは紙切れに変わるということがほぼ起こり得ません。起こるとすれば世界が滅亡するほどの大戦争か宇宙人が攻めてきた時くらいでしょう。

おわりに

今回は損切りについて簡単にまとめました。

個別株に関しては、損切りは行った方がいい手法ではありますが、気持ちが追い付かない人には難しいものとなります。そのためあらかじめ基準を決めてしまいましょう。

インデックスファンドであればそもそも損切りは不要ですが、前提として生活が破綻するほど突っ込んでいないという前提になります。

コメント